Punya pinjaman bukan berarti kamu tidak bisa hidup tenang. Kuncinya ada di cara mengelola pinjaman itu sendiri.

Banyak orang terjebak dalam utang bukan karena besar kecilnya pinjaman, melainkan karena salah strategi dalam pengelolaan keuangan.

Nah, biar kamu nggak salah langkah, yuk simak 7 strategi jitu mengelola pinjaman agar keuangan tetap aman dan nggak bikin pusing tujuh keliling.

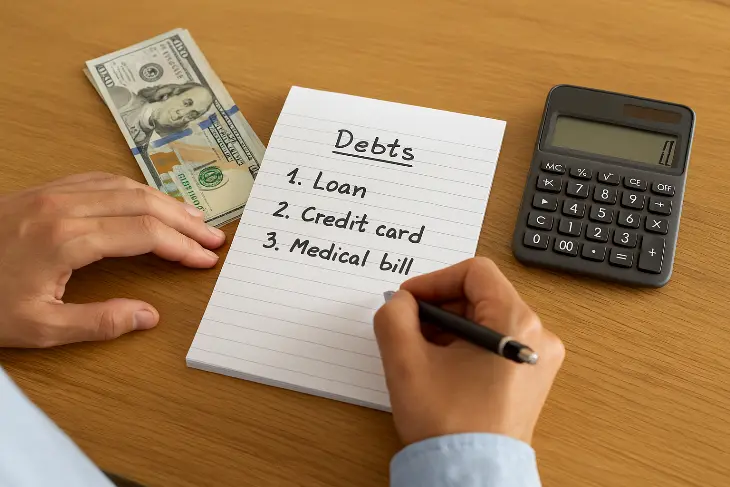

1. Susun Daftar Utang dan Buat Skala Prioritas

Langkah awal yang paling penting adalah membuat daftar semua utang yang kamu miliki. Catat detail seperti:

- Jumlah total utang

- Suku bunga

- Tanggal jatuh tempo

- Jenis pinjaman (KPR, KTA, kartu kredit, pinjol, dll)

Setelah itu, susun skala prioritas berdasarkan bunga dan risiko keterlambatan. Utang dengan bunga tinggi dan denda besar sebaiknya diselesaikan lebih dulu.

Kenapa ini penting? Dengan melihat daftar secara menyeluruh, kamu bisa mengambil keputusan yang tepat, bukannya asal bayar atau malah lupa bayar karena nggak tahu utang mana yang paling “berbahaya”.

2. Alokasikan Anggaran Khusus untuk Pembayaran Cicilan

Punya pinjaman berarti kamu harus disiplin dalam pengelolaan keuangan. Alokasikan persentase tertentu dari penghasilan bulanan untuk membayar cicilan.

Idealnya:

- Gunakan maksimal 30–40% dari penghasilan bulanan untuk total cicilan.

- Sisanya digunakan untuk kebutuhan pokok, tabungan, dan investasi.

Tips: Buat anggaran bulanan yang realistis dan masukkan pembayaran cicilan sebagai pengeluaran wajib, setara dengan kebutuhan pokok seperti makan dan tempat tinggal.

3. Stop Gaya Hidup Konsumtif dan Belanja Impulsif

Godaan diskon, flash sale, dan paylater bisa jadi jerat yang membuat kamu menumpuk utang baru. Jika tidak dikendalikan, kamu akan sulit membayar pinjaman yang sudah ada.

Langkah yang bisa kamu ambil:

- Terapkan aturan 30 hari: tunggu 30 hari sebelum membeli barang yang tidak terlalu penting.

- Gunakan sistem amplop atau aplikasi pengatur pengeluaran untuk membatasi belanja.

Ingat: Keuangan sehat bukan soal seberapa besar penghasilan, tapi seberapa bijak kamu mengelolanya.

4. Hindari Gali Lubang Tutup Lubang

Salah satu kesalahan klasik adalah mengambil pinjaman baru untuk membayar pinjaman lama. Ini bisa berujung pada lingkaran utang tak berujung dan stres berkepanjangan.

Contoh kasus:

- Bayar kartu kredit A pakai kartu kredit B

- Ambil pinjaman online hanya untuk bayar tagihan bulan lalu

Solusinya: Jika sudah merasa berat, negosiasi dengan pihak pemberi pinjaman untuk restrukturisasi atau penjadwalan ulang cicilan. Jangan tunggu sampai menunggak!

5. Pilih Pinjaman yang Sesuai Kemampuan dan Kebutuhan

Sebelum mengambil pinjaman baru, pertimbangkan dua hal penting:

- Tujuan pinjaman: Apakah produktif (usaha, pendidikan) atau konsumtif?

- Kemampuan membayar: Apakah kamu benar-benar sanggup mencicil tanpa mengorbankan kebutuhan pokok?

Jangan mudah tergoda: Meski banyak tawaran pinjaman cepat, pahami dulu risiko, bunga, tenor, dan biaya tersembunyi. Bandingkan beberapa lembaga keuangan sebelum memutuskan.

6. Bangun Dana Darurat dan Mulai Menabung

Salah satu penyebab orang menumpuk utang adalah karena tidak punya dana darurat. Begitu ada kebutuhan mendesak (misalnya sakit atau kendaraan rusak), langsung ambil pinjaman.

Solusinya:

- Bangun dana darurat sedikit demi sedikit. Idealnya 3–6 bulan pengeluaran rutin.

- Simpan di rekening terpisah atau e-wallet tanpa kartu agar tidak tergoda untuk diambil.

Menabung juga penting, karena bisa menjadi penyelamat saat ada cicilan besar atau pembayaran mendadak.

7. Evaluasi Keuangan Secara Berkala

Meskipun kamu sudah menerapkan strategi di atas, jangan lupa untuk rutin mengevaluasi kondisi keuangan. Cek:

- Apakah utang berkurang?

- Apakah masih ada ruang untuk menabung?

- Apakah cicilan semakin berat?

Gunakan alat bantu:

- Aplikasi keuangan seperti Money Lover, Dompetku, atau Spendee

- Spreadsheet pribadi untuk tracking pemasukan dan pengeluaran

Evaluasi ini berguna untuk mengetahui apakah strategi kamu sudah berjalan dengan baik atau perlu penyesuaian.

8. Pertimbangkan Konsolidasi Utang

Jika kamu punya banyak utang kecil dari berbagai sumber, kamu bisa mempertimbangkan untuk melakukan konsolidasi utang – menggabungkan semua utang menjadi satu pinjaman besar dengan bunga yang lebih rendah.

Keuntungannya:

- Lebih mudah memantau cicilan

- Potensi suku bunga lebih ringan

- Tidak ribet bayar ke banyak tempat

Tapi ingat, konsolidasi bukan solusi jika kamu tetap boros. Kunci utamanya tetap di pengendalian diri dan perencanaan.

Mengelola pinjaman dengan bijak bukan cuma soal bayar tepat waktu. Kamu juga perlu merancang strategi keuangan jangka panjang agar tidak terjebak dalam utang berkepanjangan.

Dengan menerapkan 7 strategi di atas, kamu bisa tetap tenang dan punya kendali penuh atas keuangan pribadi.

Ingat: Utang bukan masalah selama kamu punya rencana. Jangan biarkan utang mengendalikan hidupmu, kamu yang harus mengendalikan utang.